Jacques Sapir vient de publier un nouveau texte sur la sortie de l'euro. Il s'agit d'un texte proposant des stratégies à adopter en pratique pour l'éventuelle sortie de la monnaie unique. Risque auquel nos dirigeants risquent d'être confrontés dans les années qui viennent. Jacques Sapir avait critiqué il n'y a pas longtemps les propositions du FN, des critiques qui se voulaient constructives et non fondées sur des assertions morales auxquels certains défenseurs de la pensée unique font appel dès qu'il s'agit du FN. Le document de Jacques Sapir est au format PDF que vous pouvez télécharger sur ce lien (merci à Malakine qui a signalé le document en question sur son blog). Je ne le mets pas en texte entier sur mon blog le texte serait trop long et il est plus agréable à lire dans son format d'origine. Nous allons tout de même voir ensemble les propositions de Jacques Sapir. Je fais quand même une critique sur sa stratégie concernant un éventuel maintien de la zone euro actuelle, les propositions qu'il fait sur cette éventualité me semblant soulever un problème à plus long terme. Je reviendrai dans d'autres textes sur les propositions que Jacques Sapir fait ici, car je n'ai pas le temps ni la place de tout traité en un seul billet. C'est en tout cas un texte et un travail formidable que vient de faire Jacques Sapir. Et même si l'on peut être en désaccord avec quelques propositions, il est tellement rare de nos jours d'avoir des propositions aussi rationnellement construites en terme de programme économique qu'on ne peut que se réjouir d'avoir de telles propositions à lire. Les partis politiques français seraient bien inspirés d'être aussi cartésiens dans leurs propositions.

Jacques Sapir vient de publier un nouveau texte sur la sortie de l'euro. Il s'agit d'un texte proposant des stratégies à adopter en pratique pour l'éventuelle sortie de la monnaie unique. Risque auquel nos dirigeants risquent d'être confrontés dans les années qui viennent. Jacques Sapir avait critiqué il n'y a pas longtemps les propositions du FN, des critiques qui se voulaient constructives et non fondées sur des assertions morales auxquels certains défenseurs de la pensée unique font appel dès qu'il s'agit du FN. Le document de Jacques Sapir est au format PDF que vous pouvez télécharger sur ce lien (merci à Malakine qui a signalé le document en question sur son blog). Je ne le mets pas en texte entier sur mon blog le texte serait trop long et il est plus agréable à lire dans son format d'origine. Nous allons tout de même voir ensemble les propositions de Jacques Sapir. Je fais quand même une critique sur sa stratégie concernant un éventuel maintien de la zone euro actuelle, les propositions qu'il fait sur cette éventualité me semblant soulever un problème à plus long terme. Je reviendrai dans d'autres textes sur les propositions que Jacques Sapir fait ici, car je n'ai pas le temps ni la place de tout traité en un seul billet. C'est en tout cas un texte et un travail formidable que vient de faire Jacques Sapir. Et même si l'on peut être en désaccord avec quelques propositions, il est tellement rare de nos jours d'avoir des propositions aussi rationnellement construites en terme de programme économique qu'on ne peut que se réjouir d'avoir de telles propositions à lire. Les partis politiques français seraient bien inspirés d'être aussi cartésiens dans leurs propositions.

Analyse des propositions de Jacques Sapir:

Les conditions non négociables de Jacques Sapir

L'un des problèmes qui se posent dans les propositions de Jacques Sapir concerne son passage sur l'hypothèse d'un maintien de l'euro tel qu'elle est avec une stratégie de dévaluation de la monnaie unique. Car pour Jacques Sapir la sortie de l'euro n'est pas un but en elle même, on ne saurait lui donner tort sur cela. Le fait est que la sortie de l'euro n'est qu'un moyen de rendre à la politique toute sa place dans la gestion des affaires économiques.La priorité de Jacques Sapir étant la réindustrialisation du pays, seul mécanisme capable de rendre une certaine efficacité aux politiques de plein emploi keynésiennes. Il faut bien voir que l'Europe actuelle est la fille ainée de l'idéologie néolibérale, elle en est la quintessence, et sa représentation la plus aboutie à l'échelle de la planète. Les pères de l'Europe, qui étaient tous des libéraux, pensaient que supprimer l'état des affaires économiques était un bon moyen d'accroître les libertés individuelles, le résultat fut en réalité inverse. Bien loin d'accroitre les libertés individuelles ou d'améliorer le sort de la majorité de la population, le laissez-faire n'a fait que concentrer ces libertés et les richesses entre les mains d'une toute petite quantité d'individus richissimes et de multinationales. En réalité, la seule liberté que les citoyens possèdent est celle de choisir les contraintes qui s'exerceront sur eux à travers la politique. Et s'il y a une contrainte forte dans la vie de tous les jours c'est bien celles exercées par le système économique. En laissant les marchés décider des orientations économiques, on a donc vidé de sa substance la démocratie. À quoi bon voter si en définitive ceux que nous élisons n'ont aucun pouvoir? Le seul pouvoir qui reste aux Européens étant de choisir le parfum de leur pot de yaourt ou la couleur de leur voiture. Ils n'ont plus le pouvoir de choisir la répartition des richesses, ni la possibilité de choisir les grandes orientations macroéconomiques.

La rupture avec l'euro n'a donc de sens que si l'on rompt également avec les politiques néolibérales, sinon cela n'a rigoureusement aucun sens. La Grande-Bretagne est un fabuleux exemple en la matière, puisque ce pays n'est pas dans l'euro et possède encore quelques libertés économiques. Cependant il en use pour faire des choix encore plus libéraux que ceux de la construction européenne. On l'a vu avec les décisions du gouvernement Cameron consistant à taper encore sur les plus faibles par la suppression des quelques restes de l'état providence britannique. C'est à se demander pourquoi la Grande-Bretagne n'adhère pas à l'euro puisqu'elle pratique les mêmes politiques macroéconomiques que cette zone monétaire. Les propositions de Jacques Sapir visent donc en premier à rétablir cette supériorité de la logique politique sur les questions économiques. Il vise à rendre à l'état sa prérogative si irresponsablement laissée aux marchés de toute sorte. Pour Sapir la meilleure chose serait que ce soit l'UE elle-même qui mette fin à ces orientations néolibérales, mais il sait bien que cela ne se produira pas par miracle. Sa première orientation consiste donc à tenter de tordre le bras à nos partenaires comme l'avais suggérait Emmanuel Todd il y a quelque temps. Évidemment c'est le bras de la reine de l'Europe qu'il faut tordre, celui de l'Allemagne. Pour se faire, il propose des conditions non négociables pour que la France reste dans l'euro, si ces conditions ne sont pas respectées l'état français fera cavalier seul et sortira de l'euro. voici donc ces premières conditions:

A) Établissement d’un contrôle strict des capitaux aux frontières de la zone Euro afin de retrouver une marge de manœuvre sur le taux de change. La suspension des règles du « marché unique » européen peut être justifié à titre temporaire et dans l’attente d’une révision du traité qui devrait distinguer les flux de marchandises et les autres flux.

B) Baisse de ce taux jusqu'à un niveau compatible avec l’état des pays les plus faibles de la zone (sans doute 1 euro pour 1 USD).

C) Émission d’un montant de 1000 milliards d’Euros par la BCE dont une partie serait constituée par des « avances aux Trésors Publics » à se répartir entre pays ayant des besoins de financement important et une autre partie (300 milliards ?) en dotation à la Banque Européenne d’Investissement pour financer des grands projets d’infrastructures. Législation pour toutes les banques intervenant dans la zone Euro établissant un « plancher minimal d’effets publics » dans leur bilan et des règles communes dans la Banque de Détail.

D) Achats de Dollars US par la BCE (les mesures C et D ont d’ailleurs aussi pour but de faire baisser le cours de l’Euro).

E) Un plan de relance concerté et coordonné avec une hausse des salaires de 10%en Belgique, France, Italie et Espagne, de 15% aux Pays-Bas et en Finlande, et de 20% Allemagne.

F) Mise en place d’un comité chargé sous 6 mois de présenter des recommandations pour le passage du système de monnaie unique à un système de monnaie commune, avec des propositions pour la révision des Traités.

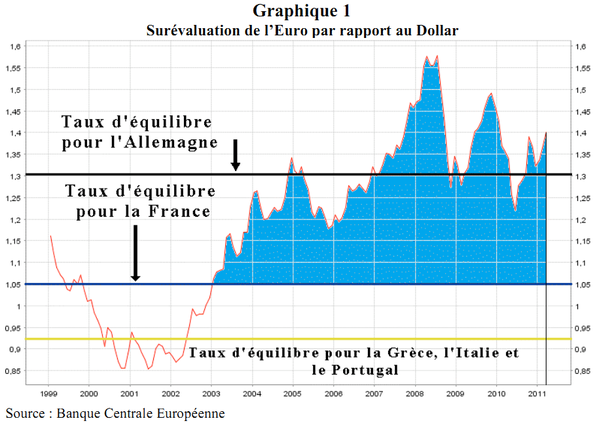

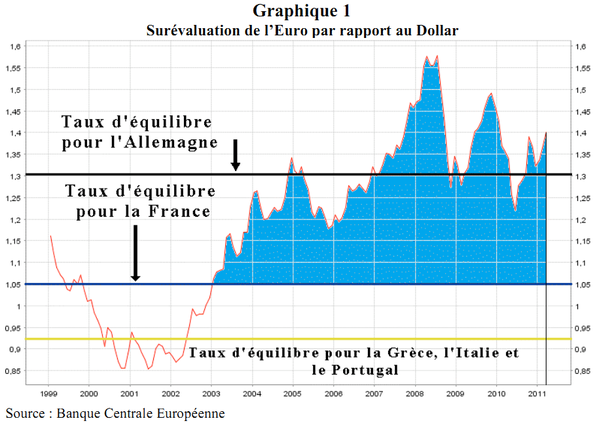

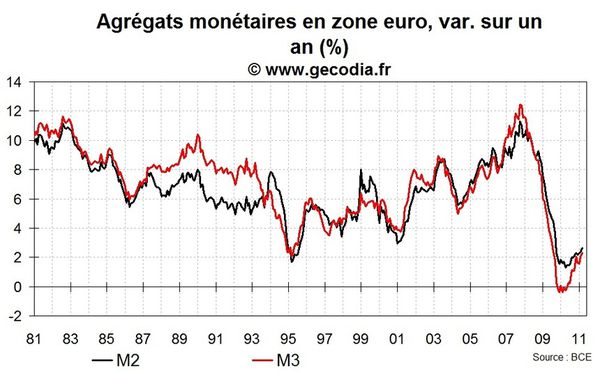

Ces propositions vont évidemment dans le bon sens et elles seraient tout à fait susceptibles de redresser la situation du continent et de la France, mais il y a quand même deux points qui me posent problème. Ce sont les points B et D. Le problème ici n'est pas tant dans les conséquences pour l'économie française et européenne en général, que sur les effets à l'extérieur de la zone euro. Il semble en effet que Jacques Sapir passe ici sous silence les conséquences extérieures à la dévaluation massive de l'euro. Dans le point B Sapir propose d'aligner le taux de l'euro sur sa valeur efficace pour les membres les plus faibles de notre zone monétaire. Or comme nous le voyons sur le graphique de Jacques Sapir ci-dessous cela nous donnerait un taux de 0.925€ pour un dollar, alors que nous sommes à l'heure actuelle à 1.42€.

Une telle dévaluation aura certainement un effet positif sur l'ensemble des PIGS qui soufrent d'un manque de compétitivité à l'heure actuelle et cela rendra la zone euro beaucoup plus vivable. En effet les pays membres les plus faibles pourront rééquilibrer ainsi leurs comptes extérieurs en ayant des excédents en dehors de la zone pour équilibrer en partie leur déficit avec l'Allemagne. Cependant il ne faut pas oublier que cette dévaluation aura comme effet de favoriser un peu trop les pays qui sont déjà en excédent à l'heure actuelle. Car quel niveau d'excédent atteindra l'Allemagne avec un euro à 0.925€/$? Pour faire survivre l'euro, Sapir nous propose là une stratégie d'exportation des contradictions de notre zone monétaire vers d'autres lieux de la planète. À n'en pas douter cela déclencherait des levées de boucliers un peu partout sur terre. Y compris aux USA d'ailleurs, car ce pays n'a pas vraiment d'excédent avec l'Europe, une telle dévaluation n'a donc pas de sens pour le commerce transatlantique surtout dans le cas de l'Allemagne. Le vrai problème, nous le savons ce sont les pays d'Asie qui collent leurs monnaies au dollar tel des moules qui s'accrochent à leur rocher. On a là l'un des problèmes majeurs de la régulation commerciale par les taux de change, une dévaluation vis-à-vis d'un pays en particulier provoquant des dégâts collatéraux chez un pays tiers qui n'avait rien demandé. Ce qui risque d'entrainer une guerre des monnaies à l'échelle internationale.

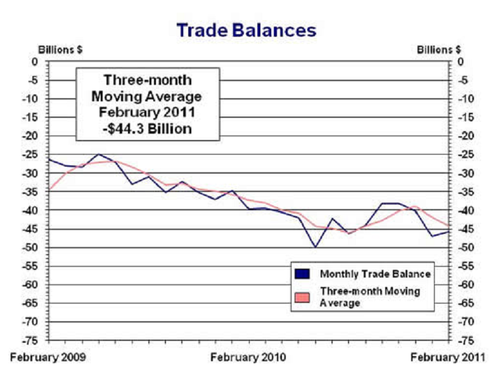

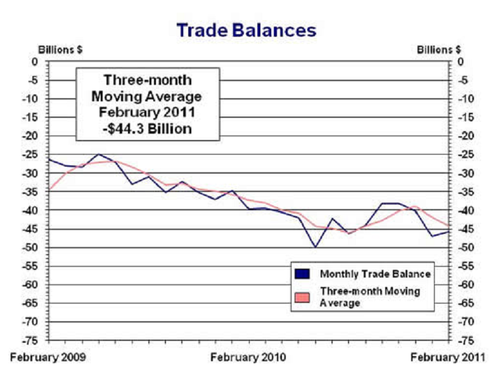

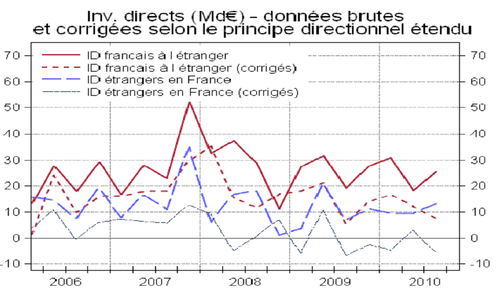

N'oublions pas que l'Europe est un poids lourd commercial qui ne peut être négligé. Une dévaluation globale aura forcement des effets de réaction en Asie surtout à cause des excédents de la zone d'exportation germanique qui sera là largement favorisée par cette situation. Cette solution est donc particulièrement dangereuse et en fait extrêmement égocentrique puisque cela consiste encore une fois à exporter nos problèmes à l'image des USA pour qui le dollar est leur monnaie, mais le problème du reste de la planète. Dévaluer aussi fortement l'euro pour en permettre la survie est donc un peu une politique de la terre brûlée. Maintenant, j'ai bien conscience que Sapir ne voit cela que comme une solution transitoire visant à terme à remplacer l'euro unique par l'euro commun, mais il arrive souvent que le provisoire se mette à durer. En parlant du dollar, la partie D des propositions n'est pas sans poser également quelques problèmes. L'euro à l'origine avait pour but non officiel de mettre fin à la domination absurde du dollar sur le système monétaire international. Or ici en préconisant l'achat par l'Europe de dollar nous allons encore une fois permettre à cette monnaie de flotter en dehors de toute considération commerciale. Le fait est que le dollar même à son niveau actuel est trop fort pour l'économie des USA. Malgré la crise de 2007-2010 le déficit commercial n'a été divisé que par deux, il est en plus encore une fois en train de se creuser avec les mesures de relance d'Obama. Les USA ont un gros problème de compétitivité et leur monnaie est encore beaucoup trop forte pour leur commerce extérieur. Alors évidemment on retombe sur la question des monnaies asiatiques, mais l'Europe n'a pas à jouer le même jeu délirant que les Asiatiques.

Les USA ont un déficit commercial avec l'Allemagne de 6.5 milliards de dollars et de 1 milliard avec la France pour les estimations de 2011. La zone euro dans son ensemble devrait enregistrer un excédent de 11 milliards de dollars cette année. Cela signifie que non seulement l'euro n'est pas trop fort, mais au contraire que le dollar devrait encore diminuer pour permettre l'équilibre des échanges entre la zone euro et les USA. (Ces chiffres proviennent de ce document de l'US census bureau). Dans les propositions non négociables, j'aurai donc personnellement préféré une mise en place d'une nouvelle forme de préférence communautaire. Les quotas et les taxes permettant de viser essentiellement les pays responsables de nos déficits commerciaux et non les pays qui manifestement n'y sont pour rien. Une vaste dévaluation de la zone euro tout entière aurait trop d'effets collatéraux dommageables pour être sincèrement acceptable. De plus, on pourrait très bien mettre en place un régime de taxe à l'intérieur de la zone euro pour permettre aux pays les plus faibles de rééquilibrer leurs comptes commerciaux. L'euro commun n'est d'ailleurs pas la seule solution théorique aux divergences internes de l'euro. Un traité obligeant à l'équilibre des balances des paiements à l'intérieur de la zone euro et permettant, le cas échéant, la mise en place de quotas ou de droits de douane par les pays déficitaires pourrait tout autant faire l'affaire. D'autant que comme nous l'avions vu dans un autre texte, la régulation par les taxes et les quotas s'avère beaucoup plus stable et rationnelle que celle des flottements monétaires chaotiques.

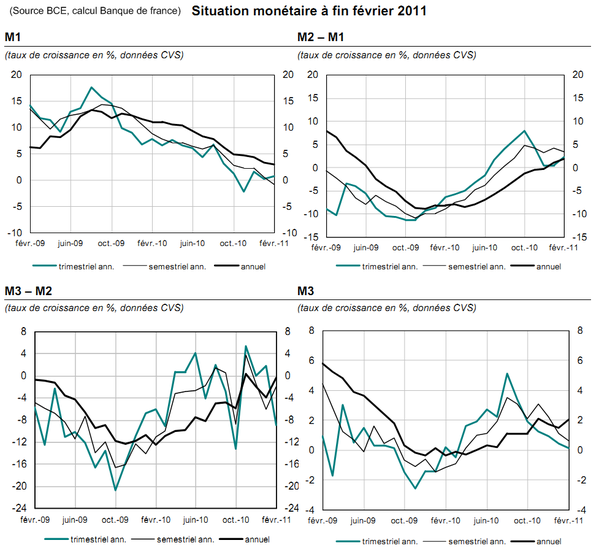

La monétisation de la dette publique

Dans la partie concernant la préparation pratique de l'éventuelle sortie de la zone euro. Jacques Sapir propose une émission de crédit public à hauteur de 500 milliards d'euros à titre d'avance sur le trésor public. Il propose de rayer une partie de la dette par le rachat direct d'une partie d'entre elles. Les lecteurs réguliers de ce blog savent que je suis un fervent partisan d'une monétisation de la dette publique, je suis donc content que Jacques Sapir fasse cette proposition. Une autre partie de cet "emprunt" public servira à la nouvelle politique industrielle et au rachat de certaines entreprises indispensables à ce retour à la politique de planification. Politique qui avait fait les beaux jours de la France gaulliste. On voit d'ailleurs ici que Sapir casse l'idée, qui selon la doxa habituelle, affirme qu'il n'y aurait pas assez d'argent pour entreprendre quoi que ce soit. En fait, l'état a toujours agi ainsi, les nationalisations ne s'étant jamais faites par l'usage d'une épargne publique préalablement constituée, mais bien par l'émission monétaire. Rien ici ne nous empêcherait de nationaliser les banques et de recréer un pôle public d'investissement, et par la même occasion de faire une séparation entre banque de dépôt et banque commerciale. Ce qui, au passage, aurait dû être fait au lendemain de l'effondrement bancaire

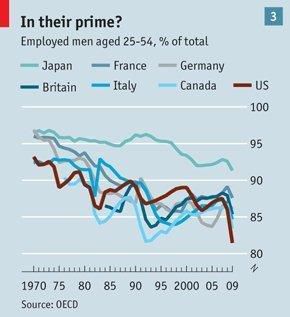

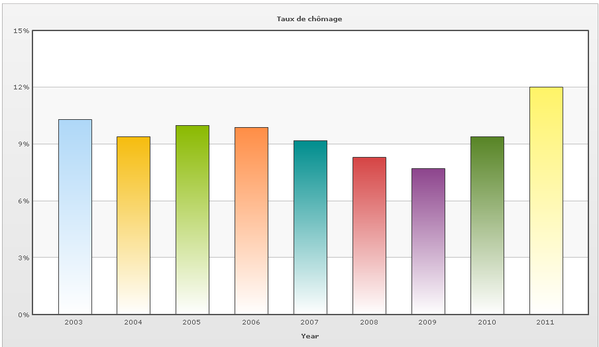

Sapir nous prévient également de l'inéluctable retour de l'inflation ce qui en réalité n'est pas une catastrophe. Une fois la période de transition post-euro nous devrions avoir une inflation pendant quelques années qu'il estime entre 5 et 7%. Cette inflation n'est pas un drame si parallèlement on assiste à des hausses salaires. Il faut bien comprendre que l'inflation traduit en partie un phénomène de restructuration de la répartition des richesses nécessaire à la remise en route de l'économie. La mise en place d'un régime protectionniste et d'une monnaie favorable à l'industrie locale ne peut que renchérir le prix des marchandises importées. Il faudra alors payer le vrai prix des biens que nous consommons, et qui seront maintenant produits sous des conditions sociales françaises. C'est un choix de civilisation que nous faisons ici. On sent d'ailleurs que ces politiques séduiront naturellement les inégalités salariales et les inégalités entre le revenu du capital et du travail. Les travailleurs à l'échelle française seront rapidement rares à cause du déclin démographique de la population active, une relocalisation des activités entrainera rapidement un transfert des revenus vers le travail au détriment des classes sociales oisives qui vivent de la rente foncière ou capitalistique. L'inflation n'est donc pas un drame pour tout le monde.

Un vrai plan de sortie du néolibéralime

Plutôt que de parler d'un plan de sortie de l'euro on devrait parler du texte de Sapir comme étant une stratégie de rupture avec les politiques néolibérales de ces trente dernières années et dont l'euro n'est en fait qu'un des nombreux outils de coercition. Le but de Jacques Sapir n'est pas tant la sortie de l'euro, que la sortie de l'ordre néolibéral tel qu'il s'est imposé en France depuis les années 70 avec une accélération notable pendant la période 1983-84. Le texte de Jacques Sapir est extrêmement dense et je vous invite à le lire en entier. Je n'ai fait ici qu'une analyse partielle sur les effets de la dévaluation de l'euro. Nous pourrions parler longuement du traitement donné par Sapir à la question de la dette et de la stratégie de sortie pratique de l'euro. On sort ici de l'amateurisme du FN pour entrer vraiment dans les procédures pratiques et les problèmes posés par cette sortie. On voit par exemple que Jacques Sapir s'inquiète des différences sur l'endettement privé suivant que l'on parle des PME ou des grandes entreprises. Je reparlerai donc du texte de Jacques Sapir sur d'autres points dans un autre papier. Je remercie en tout cas Jacques Sapir pour cette analyse en espérant sincèrement qu'elle touche enfin les grands médias et nos responsables politiques actuels. Il est enfin temps que la France s'attèle sérieusement à son redressement et cesse les discussions de salon pleines de morale et de bons sentiments. Ce texte tord le cou à la démagogie réelle de ceux qui ne veulent rien changer au système économique actuel. Les vrais démagogues sont déjà au pouvoir, ce sont ceux pour qui l'économie actuelle fonctionne bien et pour qui l'euro est une franche réussite.

Jacques Sapir vient de publier un nouveau texte sur la sortie de l'euro. Il s'agit d'un texte proposant des stratégies à adopter en pratique pour l'éventuelle sortie de la monnaie unique. Risque auquel nos dirigeants risquent d'être confrontés dans les années qui viennent. Jacques Sapir avait critiqué il n'y a pas longtemps les propositions du FN, des critiques qui se voulaient constructives et non fondées sur des assertions morales auxquels certains défenseurs de la pensée unique font appel dès qu'il s'agit du FN. Le document de Jacques Sapir est au format PDF que vous pouvez télécharger

Jacques Sapir vient de publier un nouveau texte sur la sortie de l'euro. Il s'agit d'un texte proposant des stratégies à adopter en pratique pour l'éventuelle sortie de la monnaie unique. Risque auquel nos dirigeants risquent d'être confrontés dans les années qui viennent. Jacques Sapir avait critiqué il n'y a pas longtemps les propositions du FN, des critiques qui se voulaient constructives et non fondées sur des assertions morales auxquels certains défenseurs de la pensée unique font appel dès qu'il s'agit du FN. Le document de Jacques Sapir est au format PDF que vous pouvez télécharger